В последние годы российские банки все активнее вторгаются в сферу микрофинансирования, где раньше доминировали микрофинансовые организации (МФО). Эта смена парадигм происходит незаметно, притом что банки уверенно маневрируют, предоставляя займы вместо традиционных кредитов.

Новые реалии кредитования

Современные кредитные условия изменились: сегодня многие клиенты, пришедшие за стандартным кредитом, уезжают с микрозаймом. Ключевая разница заключается в том, что кредиты строго регулируются Центральным банком, в то время как ставки по займам остаются на усмотрение банков, что создает возможность для значительного увеличения процентных ставок до 60% и выше.

Банковские МФО: спасение или уловка?

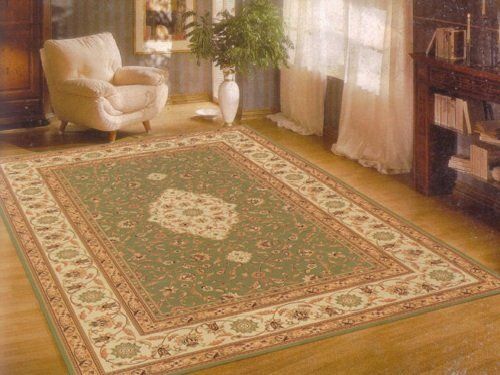

На сегодняшний день уже несколько крупных банков создали свои микрофинансовые дочерние компании, активно предлагая клиентам услуги POS-кредитования. Это означает, что деньги выдаются прямо в магазине, что упрощает процесс покупки различных товаров, от смартфонов до мебели. Также новые игроки легко захватывают клиентов, которые получали отказы в традиционных банках. Причиной отказа часто становится не плохая кредитная история, а невыгодность мелких займов для банков. В то время как МФО готовы предложить подобные суммы под солидные проценты.

Рынок МФО: параллели и противоречия

Несмотря на последние попытки регулирующих органов ограничить ставки в микрофинансировании, многие банковские дочерние структуры чувствуют себя уверенно. Им доступны существующие клиентские базы, офисная инфраструктура и современные системы управления. Это позволяет значительно экономить время и усилия на привлечении клиентов, которые, в свою очередь, уже обладают хорошей кредитной историей и стабильным доходом.

Согласно последним данным, доля клиентов с просроченной задолженностью в крупнейших МФО составляет около 35%. Это данные на фоне окончательной ликвидации многих недобросовестных игроков на рынке — только в прошлом году закрылось 269 микрофинансовых организаций.

Таким образом, несмотря на опасения, что микрофинансирование может в конечном итоге замещать традиционные кредиты, банки находят в этом вариант, позволяющий сохранить прибыль и снизить риски. С одной стороны, это защита клиентов от «серых» кредиторов, с другой — угрозы, что легальные займы становятся незаменимой альтернативой стандартному кредитованию.